「 投稿者アーカイブ:やまばた税理士事務所 」 一覧

-

-

年末調整で確認しておきたいポイント(その3)

前々回は所得控除のうち物的控除について、前回は所得控除の人的控除のうち配偶者控除、配偶者特別控除、扶養控除ついて確認してきました。今回は所得控除の人的控除のうち残りの障害者控除、寡婦(夫)控除、勤労学生控除とその他の項目について確認していきます。

-

-

年末調整で確認しておきたいポイント(その2)

前回は年末調整で間違えやすい項目として、所得控除のうち物的控除(社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除)の確認しました。今回は、所得控除のうち人的控除である配偶者控除、配偶者特別控除、扶養控除ついて確認していきます。

-

-

年末調整で確認しておきたいポイント(その1)

いよいよ年末調整の時期がやってきましたが、進捗具合はいかがでしょうか? 毎年同じようにやっている年末調整ですが、もしかしたら勘違いしたままやっていることがあるかもしれません。 そこで、今回は年末調整で ...

-

-

ひと工夫で印紙税の節税ができます

契約書や領収書に貼る印紙ですが、同じ内容であってもひと工夫することで印紙税を節約すことができます。 消費税の記載方法を工夫する 印紙税の額がいくらになるかは、その契約者や領収書に記載され ...

-

-

福利厚生制度を利用して節税

社員旅行や祝い金などの福利厚生に関する節税は、お金は出ていきますが従業員のモチベーションを上げる効果が期待できます。 節税プラスアルファの効果がありますので、期末に必要のないものを慌てて買うぐらいなら ...

-

-

フリーランスが家族に給与を支給するなら青色事業専従者給与の届出書が必要です

青色申告者が事業を手伝ってもらっている生計一の家族に給与を支払っても、そのままでは必要経費にはなりません。 支払った給与を必要経費にするためには、一定の期限までに届出書を税務署長に提出する必要がありま ...

-

-

決算月を変更して節税

突発的に多額の利益が発生することがありますが、決算月を変更することにより、その利益に対する納税を先に延ばすことができます。

-

-

回収できない債権の貸倒損失を計上して節税

売掛金などの債権の中に、回収できないものや取引停止している取引先に対するものはありませんか?もしあれば、貸倒損失を計上することで節税できます。

-

-

マンション管理組合に支払う管理費と修繕積立金はどう処理するの?

マンションなどの区分所有の不動産を保有している場合、毎月、マンション管理組合に管理費と修繕積立金を支払います。 100%居住用の場合は事業と無関係なので特に気にする必要はないですが、事業に使用している ...

-

-

事前確定届出給与を支給して節税

法人税では、役員に対する賞与は原則としてその事業年度の経費として認められていません。ただし、事前に「誰に・いつ・いくらを支給」することを記載した届出書を提出した場合には、役員に対する賞与でもその事業年度の経費として認められます。

-

-

購入金額から経費にできる付随費用を分けて節税

物を購入した場合、その購入金額には付随費用が含まれていることがあります。

多くの場合、その付随費用は本体と一緒に減価償却費などの計算基礎となる取得価額に含まれて、減価償却を経て時間をかけて費用になりますが、一定の付随費用は取得価額に含めずに買ったときに即経費として計上できるものがあります。この購入時に即経費にできる付随費用をみきわめて、積極的に経費計上して節税を図りましょう。

-

-

平成29年からセルフメディケーション税制が始まります

平成29年からスイッチOTC薬と呼ばれる一定の医薬品を購入した場合には、従来の医療費控除との選択により、一定の金額が所得から控除されます。

-

-

上場株式等の譲渡損失の繰越控除は確定申告書を提出する順番を間違えると使えない場合があります

上場株式等を譲渡した場合に生じた損失は、確定申告書を提出することにより翌年以後3年間繰り越して譲渡益や配当所得から控除することができます。ただし、毎年毎年きっちり申告していれば何の問題もないですが、過年度の申告書を申告期限後に提出する場合には、提出する順番を間違えると損失の繰越控除が使えない場合があります。

-

-

敷金・保証金と礼金・権利金・敷引きの取扱いを間違うと税額が変わるので要注意です

事務所や社宅を借りたとき最初に支払うものとして敷金・保証金、礼金・権利金・敷引きなどがあります。

これらは混同しやすく税務上の取扱いも反対ですので、違いと取扱いを確認しておきましょう。

-

-

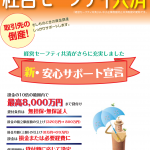

経営セーフティ共済(中小企業倒産防止共済)を使って節税

経営セーフティ共済は掛金全額が税務上の費用になるとともに、取引先の倒産があった場合には掛金総額の10倍までの貸付けを受けることができます。節税以外のメリットもありますので検討してみましょう。

-

-

マイカーを業務用に転用した場合の減価償却費の計算

個人事業者の方がマイカーなどの非業務用資産を業務用に転用した場合、減価償却費を計上することはできないのでしょうか? 非業務用資産を業務用に転用した場合の減価償却 マイカーや自宅家屋などの ...

-

-

死亡退職金の一部を弔慰金として支給して節税

役員や従業員が死亡した際に支払う死亡退職金のうち、一部を弔慰金とすることにより、相続人となる遺族が納税する相続税を節税することができます。 会社としては、死亡退職金にしても弔慰金にしても全額が経費とな ...

-

-

決算賞与を支給して節税

決算を迎えて思っていた以上に利益が出てしまっても、期末までに従業員に決算賞与を支給することを通知すれば、期末時点で未払でもその期の費用にすることができます。

-

-

企業版ふるさと納税が創設されました

平成28年度税制改正において、企業版ふるさと納税と呼ばれる地方創生応援税制が創設されました。個人版のふるさと納税のように寄附のお礼として特産物を受け取る制度ではなく、寄附額の3割相当額の税額控除が受けられる制度です。

-

-

含み損のある有価証券を売却して節税

期末時点で含み損のある有価証券を持っている場合には、その有価証券を売却して損失を計上しましょう。取引先の株式のように持っていないといけない有価証券は別として、持っていることに重要性のない有価証券なら売却してしまえば、節税はもちろん、貸借対照表の資産の部もスリムになり自己資本比率も改善されます。