毎年11月頃に、会社から年末調整関係の書類を渡されますよね。

毎年書いているもののイマイチ書き方がよくわかっていないということはありませんか?

会社からは説明を受けるものの理解していなかったり、場合によっては会社の担当者もよくわかっていないので詳しい書き方の説明をしてくれないということもあるかもしれません。

書き方を間違えていることで、余分な税金を払ってしまうケースもありますので、あいまいにもできません。

今回は実際に年末調整をしている税理士の目線で、年末調整関係の書類のひとつである扶養控除等申告書の書き方について説明します。

メニュー

年末調整で渡される書類

年末調整で渡される書類は2つ。

1つは今回説明します扶養控除等申告書。

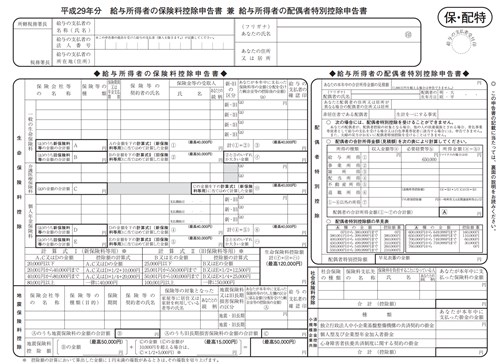

もう1つは給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書です。

基本的にはこの2枚の申告書に必要事項を記載して会社に提出するのですが、生命保険料や地震保険料、社会保険料を払っている場合は「保険料の控除証明書」、住宅ローンがある場合は「給与所得者の住宅借入金等特別控除申告書」と「住宅ローンの残高証明書」を併せて提出します。

扶養控除等申告書とは

基本的には

扶養控除等申告書は給与をもらっている人が提出するもので、この申告書に基づいて配偶者控除、扶養控除、障害者控除、寡婦(夫)控除、勤労学生控除を計算します。

なので扶養控除等申告書をキッチリ書いておかないと、年末調整で受けられるはずの所得控除を受けられなくなり、年末調整還付金が少なくなったり、年末調整徴収金が多くなったりします。

また、この扶養控除等申告書を会社に提出しないと、多めの源泉所得税を徴収されますし、年末調整を受けられないので確定申告をご自身でしなければなりません。

なお、扶養控除等申告書はひとつの会社にしか提出できませんので、複数の会社から給与をもらっている場合は、主たる勤務先(一般的には給与の額が多いところ)にのみ提出し、他の勤務先には提出せず、主たる勤務先の給与と他の勤務先の給与とを合計して、確定申告をすることになります。

ややこしいところ

扶養控除等申告書のややこしいところは、来年分の扶養控除等申告書を渡されるところです。

毎年11月に税務署から会社に送られて来るのが来年分の扶養控除等申告書で、これは扶養控除等申告書の会社への提出期限が「その年の最初の給与の支払いを受ける日の前日まで」とされているからです。

キッチリした会社だと、平成29年の場合、前年の平成28年に書いた平成29年分の扶養控除等申告書と平成30年分の扶養控除等申告書を渡されて、平成29年分の内容に変更があれば訂正し、平成30年分は見込みの内容を書いて会社に提出することになります。

ただ実際はそうやっている会社よりも、平成30年分の扶養控除等申告書を渡して平成29年分の内容を書いてもらう会社の方が多いので、来年分の申告書に今年の内容を書く所がややこしいといえます。

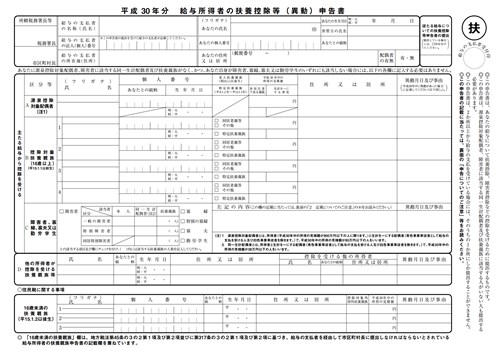

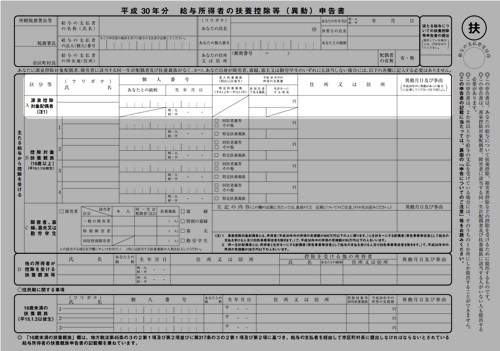

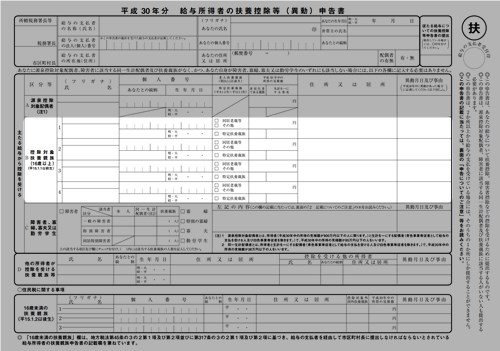

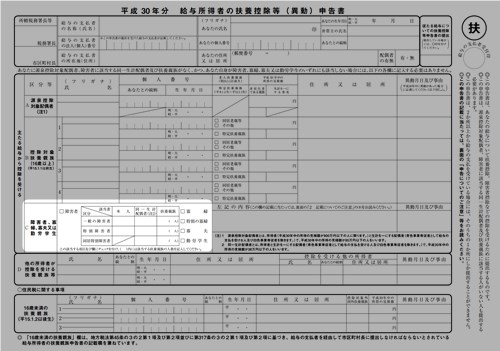

扶養控除等申告書の書き方

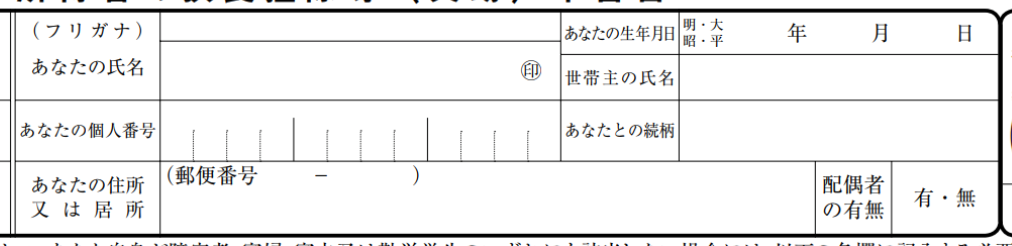

給与所得者本人に関する項目

この項目は、すべての人に書いていただく項目です。

扶養している配偶者も親族もない、障害者手帳等の交付を受けていない、寡婦(夫)・勤労学生でもない方は、ここさえ書けば以下の項目については記入する必要はありません。

基本的に難しいところはないのですが、「あなたとの続柄」のところは、申告書を書いている本人から見ての世帯主との関係ですので、ご自身が世帯主なら「本人」と書きますし、夫が世帯主の場合は、「夫」と、父親が世帯主なら「父」と書きます。

なお、個人番号(マイナンバー)につきましては、会社から記載を求められれば記載する必要がありますし、記載しないでほしいといわれれば記載しないでおきましょう。

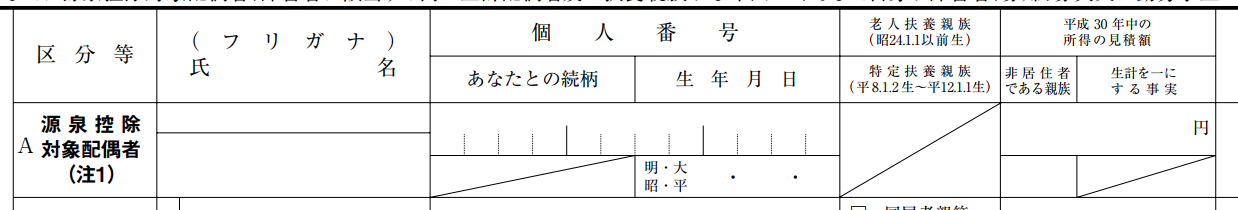

控除対象となる配偶者に関する項目

平成30年分から配偶者控除と配偶者特別控除が改正されます。

これにより、区分等の名称が控除対象配偶者から源泉控除対象配偶者に変わっています。

本人の所得の状況と配偶者の所得の状況で、源泉控除対象配偶者に該当するかどうかが変わるのですが、この申告書を書く人にこれを判断していただくのは難しいこともありますので、配偶者の所得が85万円(給与収入のみだと年収で150万円)以下であれば配偶者の氏名・生年月日・所得・住所を記載しておきましょう。

このときに注意しておきたいのが「平成30年中の所得の見積額」です。

本来は配偶者の平成30年の見込み所得を記載するのですが、平成30年分の扶養控除等申告書に平成29年分の内容を記載する場合は、平成29年の所得を記載して、平成29年の所得である旨を記載しておくと年末調整の担当者にとってわかりやすいです。

また、ここに記載する金額は所得金額なので、収入金額を書かないようにしましょう。

配偶者が給与収入のみなら、単純に収入から65万円を控除した金額を書いておけば、あとは年末調整の担当者が判断してくれます。

間違っても収入金額を書かないようにしましょう。

収入金額を書いてしまうと配偶者控除を受けられないと判断される可能性があります。

配偶者の給与収入から65万円控除した金額が85万円以下なら、とりあえず配偶者の氏名・生年月日・所得・住所を記載しておきましょう

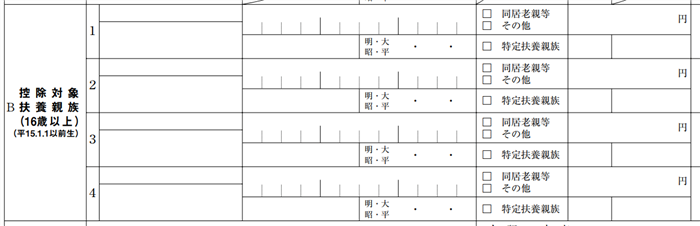

控除対象となる扶養親族に関する項目

ここは配偶者以外の扶養親族がいる場合に記載します。

年齢によって控除額が大きい特定扶養親族がありますが、とりあえず、扶養していて扶養親族の所得が38万円(給与収入のみの場合は103万円)以下なら、扶養親族の氏名・生年月日・所得・住所を記載しておきましょう。

特定扶養親族に該当するかどうかは、ソフトで計算していれば年末調整の担当者が生年月日から判断してくれます。

扶養親族の給与収入から65万円控除した金額が38万円以下なら、とりあえず扶養親族の氏名・生年月日・所得・住所を記載しておきましょう

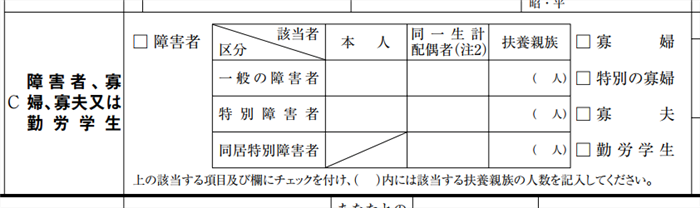

障害者控除、寡婦控除、寡夫控除、勤労学生控除に関する項目

ここは、本人や控除対象配偶者、控除対象扶養親族に障害がある場合や、本人が寡婦や寡夫、勤労学生に該当する場合に記載します。

障害者控除、寡婦控除、寡夫控除、勤労学生控除については、こちらをご覧ください。

ここに記載がないと、障害者控除、寡婦控除、寡夫控除、勤労学生控除を年末調整で受けることができませんので注意しましょう。

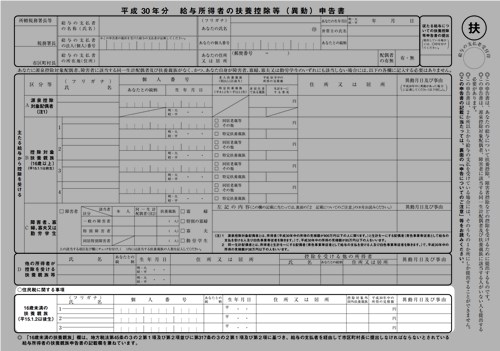

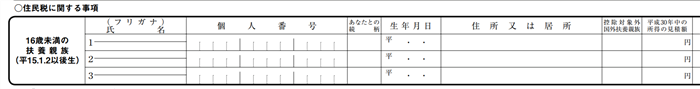

控除対象とならない扶養親族に関する項目

16歳未満の扶養親族は扶養控除の対象になりませんので、記載漏れがあったとしても、所得税の計算には影響はありません。

ただし、住民税を計算する場合においては影響があります。

住民税がかかるかどうかの判定(非課税判定)には、16歳未満の扶養親族の数が影響し、人数が多いほど有利になります。

ここも忘れずに記載しておきましょう。

まとめ

扶養控除等申告書の記載は難しく考えないようにしましょう。

扶養している家族がいるのなら、とりあえず全員の必要事項を記載し、その家族の所得金額を収入金額と間違えないように記載して会社に提出すれば大丈夫です。

生年月日と所得金額さえ正確に記載していれば、年末調整担当者と年末調整ソフトが自動的に判断してくれます。

ただし、記載漏れだけは判断のしようがないので、ここだけは注意してください。