法人税では、役員に対する給与は原則として毎月同額でなければいけませんので、賞与はその事業年度の経費として認められていません。

ただし、事前に「誰に・いつ・いくらを支給」することを記載した届出書を提出した場合には、役員に対する賞与でもその事業年度の経費として認められます。

メニュー

事前確定届出給与とは

事前確定届出給与とは、最長期首から4ヶ月以内に「誰に・いつ・いくらを支給する」ことを記載した事前確定届出給与に関する届出書を税務署長に提出することにより、その支給額をその事業年度の経費として計上することができるものです。

ただし、注意点もあります。

- 株主総会等で決議のあった日から1ヶ月を経過する日と、事業年度開始日から4ヶ月を経過する日とのいずれか早い日までに届け出が必要

- 届け出た時期に支給すること

- 届け出た金額を支給すること(多くても少なくてもダメ)

- 職務の内容や類似法人の支給額などからみて、不相当に高額でないこと

年2回支給する場合、1回目は支給時期・支給額に問題がなくても、2回目の支給時期・支給額に問題があるときには、2回目だけでなく1回目の賞与も経費にすることができません(1回目の支給時期と2回目の支給時期の事業年度が異なる場合は1回目の支給額は認められます)。

法人では経費にならず、支給を受けた役員では給与になりますので注意が必要です。

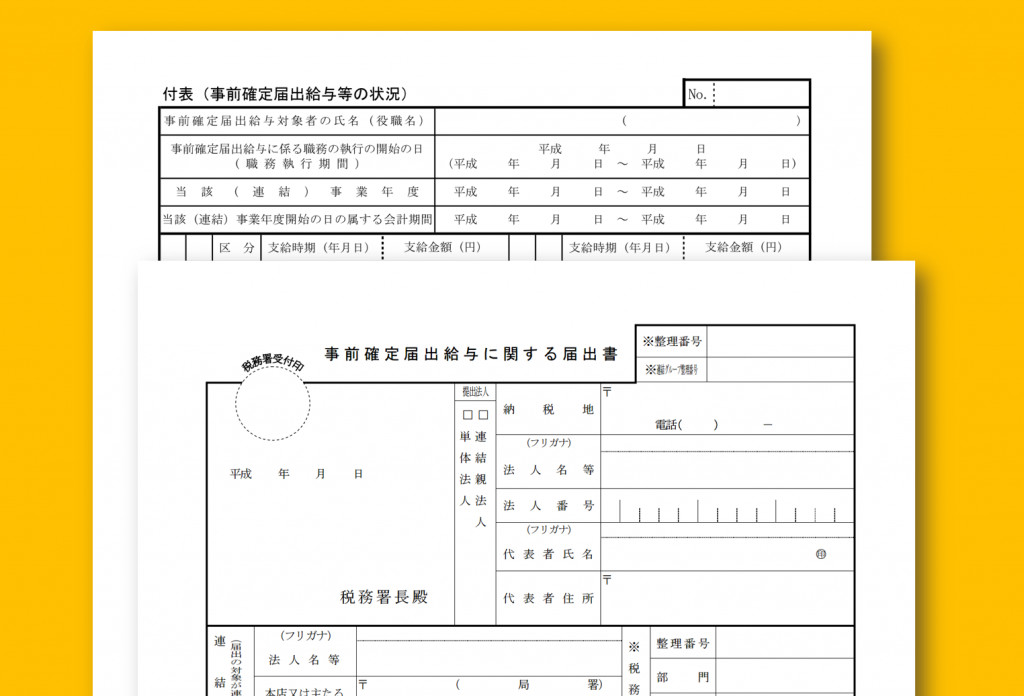

国税庁HP 事前確定届出給与に関する届出書

臨時改定の場合

事前確定届出給与を届け出たあとに、支給内容を変更することは通常できません。

しかし、やむを得ない一定の事情がある場合には、事前確定届出給与に関する変更届出書を税務署長に提出することによって、その届出内容の改定が認められます。

- 業績が悪化した場合

- 新たな役員が就任した場合

- 役員の職制上の地位や職務の内容に重大な変更があった場合

- 届け出をした役員が病気休養した場合

業績が悪化した場合とは、単純に赤字なったとか一時的に資金繰りが苦しくなったという程度では該当しません。

金融機関から役員報酬の減額の要請があったりすれば認められる可能性は高いです。

また、役員が退任した場合は臨時改定事由になりそうなものですが、退任後の事前確定届出給与を支給しないとしても、変更届出書を提出する必要はありません。

なお、この事前確定届出給与に関する変更届出書は、臨時改定事由が生じた日から1ヶ月以内に税務署長に提出する必要があります。

国税庁HP 事前確定届出給与に関する変更届出書

実務での使いどころ

定期同額給与を定めるのが期首から3ヶ月以内、事前確定届出給与を届け出るのが期首から4ヶ月以内ということで、どちらも事業年度の早い時期に支給額を決めることになります。

ということは、事前確定届出給与を支給するのと、事前確定届出給与をやめてその分を定期同額給与に上乗せするのとでは、そんなに変わらない感じがします。

つまり、最終的な利益が読めるまでに支給額を決めるので、決算間際に多額の利益が発生したとしても、節税手段として劇的な効果は期待できません。

なので、想定できる使い方はこんな感じではないでしょうか。

- 役員の賞与を従業員の賞与時期に合わせて支給したい場合

- 定期同額給与を増額変更するタイミング(期首から3ヶ月)を逃したので、増額分を事前確定届出給与にする場合

- 支給時期を決算日間際の1回にしておいて、利益が思っていたよりも出ていない場合は、事前確定届出給与を支給せず辞退してもらい利益調整の手段として使う

事前確定届出給与は支給額0円であれば経費ならない金額もないので、そもそも事前確定届出給与の届け出をしなかったのと同じことになります。

なお、事前確定届出給与の辞退は、辞退届を提出してもらい、かつ、株主総会や取締役会で決議をして議事録を残しておきましょう。

血縁関係のない役員に辞退してもらうのはやりにくいので、代表者やその親族の事前確定届出給与で調整する方がやりやすいかもしれません。

まとめ

決算間際で利益が出ていることがわかったときに使える節税手段ではないですが、役員も従業員と同時期に賞与を支給したい場合などでは使えますので、検討してみてください。