個人事業者が青色申告書により所得税の確定申告書を提出すれば、様々な特典があります。

個人事業者が青色申告書により所得税の確定申告書を提出すれば、様々な特典があります。

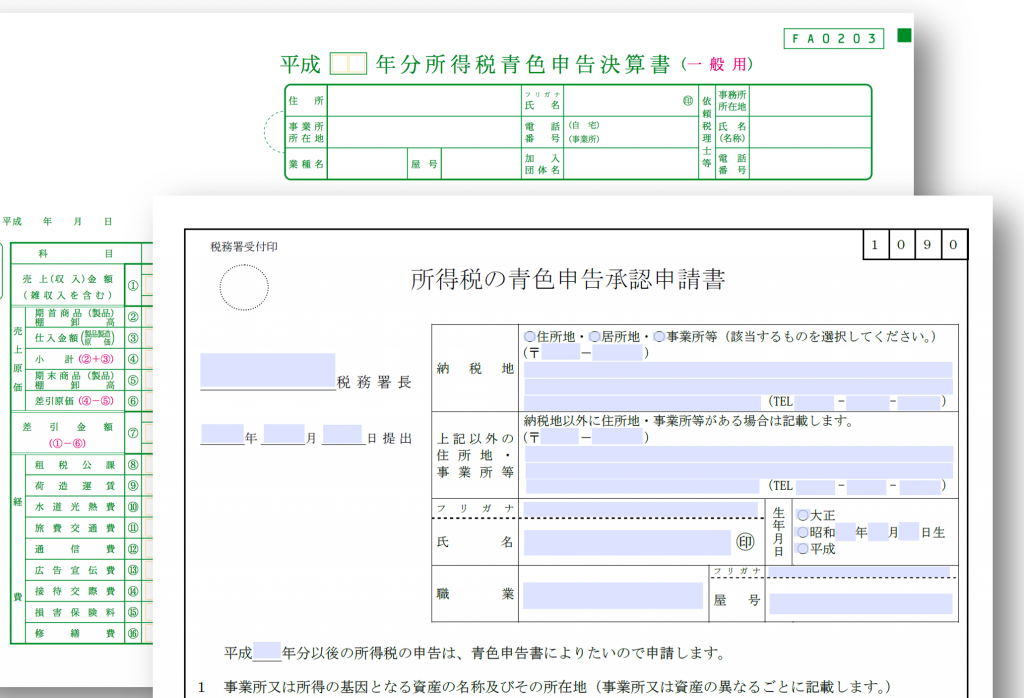

この青色申告書を提出するには一定の期限までの青色申告承認申請書を提出する必要があります。

メニュー

青色申告とは

細かい説明は国税庁のホームページなどでも書いてありますので、端的に説明しますと、

青色申告書を提出すると受けられる特典

- 青色申告特別控除(65万円or10万円)

- 青色事業専従者給与

- 貸倒引当金の繰入

- 純損失の繰越控除・繰戻還付

- 少額減価償却資産の特例(30万円未満即時償却)

- 減価償却資産の特別償却・税額控除

主なものを列挙しましたが、これ以外にもあります。

中でも、利益の出ている方なら”青色申告特別控除”、損失の出ている方なら”純損失の繰越控除・繰戻還付”は青色申告書を提出するだけで受けられるものなので、青色申告書を提出しない手はありません。

青色申告の承認を受けるには

青色申告の特典は、勝手に青色申告書を提出しても受けられるものではありません。

青色申告承認申請書を一定の提出期限までに税務署長に提出する必要があります。

青色申告承認申請書の提出期限

その年の前から業務をしていた場合

その年から業務を開始した場合

・・・その年の3月15日まで

・・・業務を開始した日から2月以内(4/1なら6/1が期限)

ここまではよくあるパターンですが、次は少しイレギュラーです。

・・・翌年2月15日

12月16日から12月31日までの間に業務を開始した場合には、提出期限が業務を開始した日から2月未満ですから注意が必要です。

また、”新たに業務を開始した”とは事業所得、不動産所得及び山林所得が生ずる所得がない場合をいいます。

つまり、不動産所得を有する人が新たに事業所得を生ずる業務を開始した場合は、新たに業務を開始した場合に該当しません。

相続により業務を引き継いだ場合

前提条件は、相続により新たに業務を開始する場合で、相続以前から事業所得、不動産所得及び山林所得が生ずる業務している場合は上記の区分で判断します。

その年1月1日から8月31日までの間に相続が開始(被相続人が死亡)した場合

・・・相続開始の日(死亡の日)から4月以内(4/1なら8/1が期限)

次からは少しイレギュラーです。

・・・その年の12月31日まで

その年11月1日から12月31日までの間に相続が開始(被相続人が死亡)した場合

・・・翌年2月15日まで

提出期限が相続開始の日から4月未満になるので注意が必要です。

まとめ

現在は白色申告者も帳簿の作成義務が課されていますし、白色申告者なら税務調査も甘いのではないかというのは通用しません。

同じ帳簿をつけるなら、特典のある青色申告でされることをオススメします。

ただし、青色申告承認申請書の提出期限が、業務開始日により異なるケースがありますので、特にその年後半に業務を開始した場合には「新たに業務を開始したら2月以内」、「相続なら4月以内」と決めつけずにその都度確認をしましょう。