印紙税というと税という文字が付いているので、税理士だったら知ってて当然的な雰囲気がありますが、税理士法第2条において税理士の業務から印紙税は除外されており、また、税理士試験でも印紙税法という試験科目はないので、結構知らないことが多いです。

とは言え、お客様からは印紙税についての質問はいただきますので、基本的な知識は身につけておきたいところです。

今回は、私のような税理士や弁護士、社労士などの士業がもっともよく使う顧問契約書について、印紙が必要なのか不要なのかまとめてみました。

メニュー

印紙の要不要の判断のポイント

顧問契約でのポイントは成果物があるかないかです。

※委任契約とは、業務についての結果に対する責任を問われない契約をいいます。

言い換えると、その業務をしたことによる結果が良くても悪くても構わないという契約です。

(過程に関する責任は問われますので、手を抜いてもよいという訳ではありません。)

印紙が必要な顧問契約書

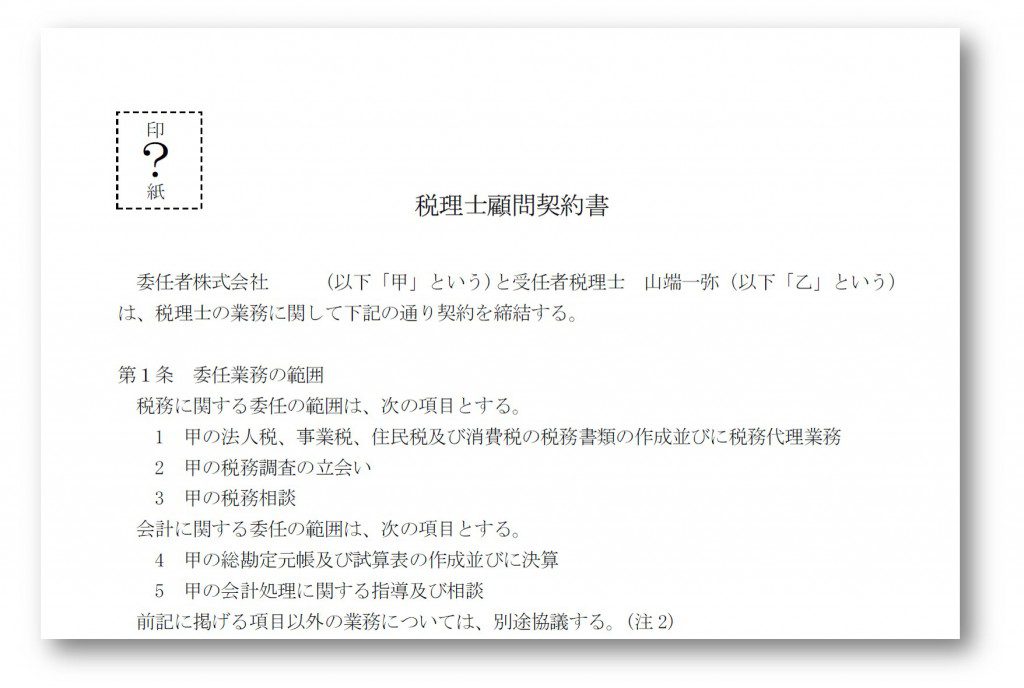

税理士顧問契約書

委任者株式会社●●(以下「甲」という)と受任者税理士○○以下「乙」という)は、税理士の業務に関して下記の通り契約を締結する。

第1条 委任業務の範囲 税務に関する委任の範囲は、次の項目とする。

1 甲の法人税、事業税、住民税及び消費税の税務書類の作成並びに税務代理業務

2 甲の税務相談

3 甲の総勘定元帳及び試算表の作成並びに決算

第2条 報酬の額 月額30,000円(別途消費税)とする。

税理士であれば、試算表の作成や確定申告書の作成などを契約書に盛り込んでいる場合は、第2号文書に該当し、記載された契約金額に応じ、所定の金額の印紙を貼る必要があります。

印紙税額の一覧表(その1)第1号文書から第4号文書まで〜国税庁HP〜

印紙が不要な顧問契約書

税理士顧問契約書

委任者株式会社●●(以下「甲」という)と受任者税理士○○以下「乙」という)は、税理士の業務に関して下記の通り契約を締結する。

第1条 委任業務の範囲

税務に関する委任の範囲は、次の項目とする。

1 甲の税務相談

2 甲の作成した試算表及び決算書類のチェック

第2条 報酬の額

月額30,000円(別途消費税)とする。

書類の作成を請け負っておらず、成果物の納品がないので、委任契約となり、印紙の貼り付けは不要です。

まとめ

印紙税は、契約書だから印紙を貼らなければならいという形式で判断するのではなく、取引の実態に基づいて判断する必要があります。

文書の題名を変えていたとしても、契約内容が課税文書に該当するのであれば、印紙を貼る必要があります。

税理士の顧問契約書でいうと、試算表の作成や申告書の作成は当然の業務ですので、印紙を貼る必要があるケースがほとんででしょうが、セカンドオピニオンとして相談やチェックのみ受任するのであれば印紙不要の契約書ということになりますね。