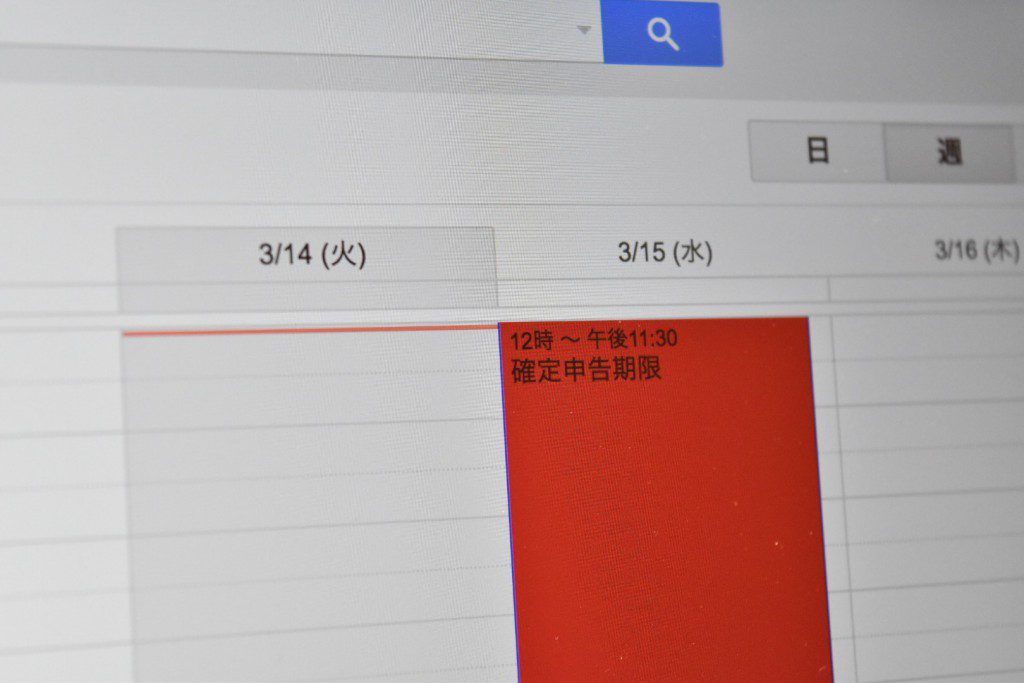

確定申告期限の3月15日が近づいてきました。

3月15日が土日の場合は16日になったり17日になったりして、こういう年は少し気持ち的にゆとりがあるものですが、無情にも平成29年は3月15日は平日なのでそのまま15日が申告期限です。

そこで今回は、がんばって自分で確定申告をしているけど、間に合いそうにない方に向けて対処法をお伝えします。

メニュー

3月15日に間に合わなくてもよい人

青色申告以外の方で所得税が還付されることが明らかな人

青色申告をしていない方で、確定申告をすることによって所得税が還ってくる人は3月15日に間に合わなくても大丈夫です。

還付申告は、申告する年分の翌年1月1日から5年以内であればすることができます。

例えば、平成28年分の確定申告書は還付の場合、平成29年1月1日から平成33年12月31日(もう平成でないかもしれませんが)までの間であれば提出して還付を受けることができます。

還付されることが明らかな人は、あわてなくても大丈夫です。

10万円の青色申告特別控除を受ける人で所得税が還付される人

青色申告書を提出する人でも、青色申告特別控除額が10万円の人で所得税が還付されることが明らかな人も、3月15日間に合わなくても大丈夫です。

この場合、確定申告期限後に青色申告書を提出することになりますので、青色申告の承認が取り消されるという懸念があります。

しかし、青色申告書を2期連続して期限後に提出すると青色の承認を取り消されるというのは、法人税での話で、個人の所得税では取り消しの要件となっていません。

法人の青色申告の承認の取消しについて(事務運営指針)|事務運営指針|国税庁には、このような記述があります。

4 無申告又は期限後申告の場合における青色申告の承認の取消し

法第127条第1項第4号の規定による取消しは、2事業年度連続して期限内に申告書の提出がない場合に行うものとする。この場合、当該2事業年度目の事業年度以後の事業年度について、その承認を取り消す。

一方、個人の青色申告の承認の取消しについて(事務運営指針)|事務運営指針|国税庁には、そのような記述はありません。

したがって、青色申告書を提出する人で10万円控除を受ける人は還付申告の場合、期限後に青色申告書を提出しても大丈夫です。

3月15日に間に合わせなければならない人

次のような方は、必ず3月15日までに確定申告書を提出しなければなりません。

65万円の青色申告特別控除を受ける人以外で納付税額がある人

確定申告書を提出することにより、納付すべき所得税がある人は必ず申告期限までに確定申告書を提出しなければなりません。

もし遅れてしまうと、5%の無申告加算税(税務署から通知を受ける前に自主的に期限後申告した場合)と申告期限から納付日までの期間で計算した延滞税を払わないといけません。

ただし、次の場合は無申告加算税は課税されませんので、大幅に遅れない限りはあまり心配する必要はないかもしれません。

- 法定申告期限から1月以内に自主的に確定申告書を提出している場合

- 納税だけは申告期限までに済ませていて、かつ、過去5年間無申告加算税や重加算税を課されていない場合

65万円の青色申告特別控除を受ける人

65万円の青色申告特別控除額の適用を受ける人が、最も3月15日までに申告書を提出しなければならない人です。

とうのも65万円控除は期限内に確定申告書を提出しなければ適用されないからです。

特に65万円控除を受けることによって還付を受けられる人は、還付だと高をくくって期限後に確定申告書を提出すると、逆に納付になってしまうなんてことがありますので注意が必要です。

ただし「65万円控除を受けたいけど3月15日に間に合わない!」という人にも、期限内に確定申告書を提出して65万円控除を受ける方法はあります。

それは、とりあえず売上高・収入だけ確定させて一旦多めの納税額で申告して、その後更正の請求という手続きをとって還付してもらう方法です。

最初に申告したときの税額<申告し直したときの税額のときは納付税額が増えるので、過少申告加算税と延滞税が課されます。

一方、最初に申告したときの税額>申告し直したときの税額のときは納付税額は減るので、過少申告加算税も延滞税もかかりませんし、青色申告特別控除もしっかり65万円まで使えます。

ただ、一時的に税金を多めに先払いしてしまうのが欠点ですが、期限内に申告できなかったペナルティーだと思って我慢しましょう(一時的な支出で後で還ってきますし)。

なお、振替納税という手続きをとれば、納付を1ヶ月ほど遅らせることができますが、申告期限後にすぐに更正の請求をしても、振替納税に間に合うかは微妙なところですので、更正の請求をする場合でも、振替納税の口座にはしっかり納税資金を準備しておきましょう。

まとめ

もちろん確定申告書は期限内に提出することが大前提です。

われわれ税理士も間に合いそうにないからといって、安易に仮の申告をして後で更正の請求というのはあまりしません。

ですので、今回ご紹介した方法は、あくまでも奥の手として取っておきましょう。